Impuesto sobre Sociedades en empresas de nueva creación

En este post hablamos sobre los tipos reducidos del 15 y del 23% que existen en el Impuesto sobre Sociedades.

Antes de comenzar... tenemos disponible una Guía para ti en la que te contamos las principales novedades de la Campaña del Impuesto sobre Sociedades 2023. Analizamos profundamente cada una de ellas y te lo explicamos de manera sencilla.

Consigue tu Guía haciendo clic en la imagen.

1) ¿Cuándo se aplica el 15% en el Impuesto sobre Sociedades?

Las entidades de nueva creación podrán aplicar el tipo de gravamen reducido del 15% del Impuesto sobre Sociedades el primer periodo impositivo en que la base imponible resulte positiva y en el siguiente.

Como novedad, para las empresas que tengan la consideración de emergentes de acuerdo con la definición recogida en el artículo 3 de la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes (¿Qué es una empresa emergente?) este periodo temporal se extiende a 2 ejercicios más. Es decir, podrán tributar en el Impuesto sobre Sociedades al tipo impositivo del 15% en el primer periodo impositivo en que la base imponible resulte positiva y en los tres siguientes. La normativa aplicable a las empresas emergentes tiene efecto, en todo caso, a partir de ejercicios iniciados el 1 de enero de 2023.

No obstante, conviene recordar que en ningún caso tendrán la consideración de empresas de nueva creación aquellas que:

- Formen parte de un grupo mercantil a los efectos del artículo 42 del Código de Comercio. Este requisito también aplica a las entidades emergentes.

- Realicen una actividad económica que hubiese sido realizada con anterioridad por otras personas o entidades vinculadas o por una persona física que, durante el año anterior, hubiese participado en el capital social en más de un 50%.

Asimismo, no podrán aplicar en ningún caso el tipo reducido del 15% aquellas entidades que tengan la consideración de patrimoniales.

¿Qué claves hay que tener en cuenta?

En primer lugar, es importante tener en cuenta que este tipo reducido se puede aplicar, literalmente, en:

- el primer ejercicio en que la entidad obtenga beneficios (base imponible positiva) y;

- en el inmediato siguiente (o en los 3 siguientes en caso de empresa emergente).

Normalmente, una entidad de nueva creación (o empresa emergente) comienza teniendo pérdidas (bases imponibles negativas) los primeros años y, a partir de un determinado año, comienza a obtener resultados positivos. A partir de ese ejercicio disfrutarían del tipo del 15% y también en el ejercicio siguiente (o en los 3 inmediatos siguientes en caso de empresa emergente). Por lo tanto, la norma no especifica que se aplique el tipo reducido obligatoriamente en el primer ejercicio de existencia de la entidad, sino en el primero en que se obtengan beneficios, pudiendo estos coincidir o no (CV DGT V2059-18).

También hay que tener en cuenta que si, por ejemplo, el ejercicio 2021 es el primero en que se obtuvo una base imponible positiva (y se aplicó el tipo reducido del 15%), si en 2022 se obtienen pérdidas, se perdería el derecho a aplicar por segunda vez el tipo reducido del 15%. Posteriormente, en 2023, si obtiene beneficios, tributaría de la siguiente manera:

- Si es entidad de nueva creación volvería a tributar tipo general al 25% (o 23% en caso de INCN inferior a 1 millón de euros, como veremos a continuación).

- Si es empresa emergente, podría seguir disfrutando del tipo reducido del 15%, así como también en 2024.

Por lo tanto, aquellas entidades de nueva creación que en sus autoliquidaciones del Impuesto sobre Sociedades no aplicaron el tipo reducido del 15% porque interpretaron que éste era solo aplicable a los dos primeros ejercicios fiscales de existencia con base imponible positiva, pueden presentar ante la AEAT una solicitud de rectificación con solicitud de devolución de ingresos indebidos aplicando el tipo reducido del 15% en el primer periodo en que obtuvieran beneficios y en el inmediato siguiente (salvo que esos periodos impositivos positivos, obviamente, hubiesen prescrito ya).

2) ¿Cuándo se aplica el 23% en el Impuesto sobre Sociedades?

La Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023 modifica y amplía el apartado 1 del artículo 29 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades mediante la introducción de un tipo de gravamen reducido del 23% para las entidades cuyo importe neto de la cifra de negocios (INCN) del ejercicio 2022 sea inferior a un millón de euros. En el caso de formar parte de un grupo mercantil, habrá que tener en cuenta la cifra de negocios de dicho grupo.

En caso de cumplir el requisito señalado en a fecha de cierre del ejercicio 2022, podrá aplicarse el tipo reducido del 23% en el Impuesto sobre Sociedades del ejercicio 2023.

Asesoría Fiscal Y Gestión de impuestos (Contacto)

3) ✅ Asesoría para Sociedades | Liquidación de Impuesto sobre Sociedades

¿Necesitas un asesor fiscal de Impuesto sobre Sociedades?

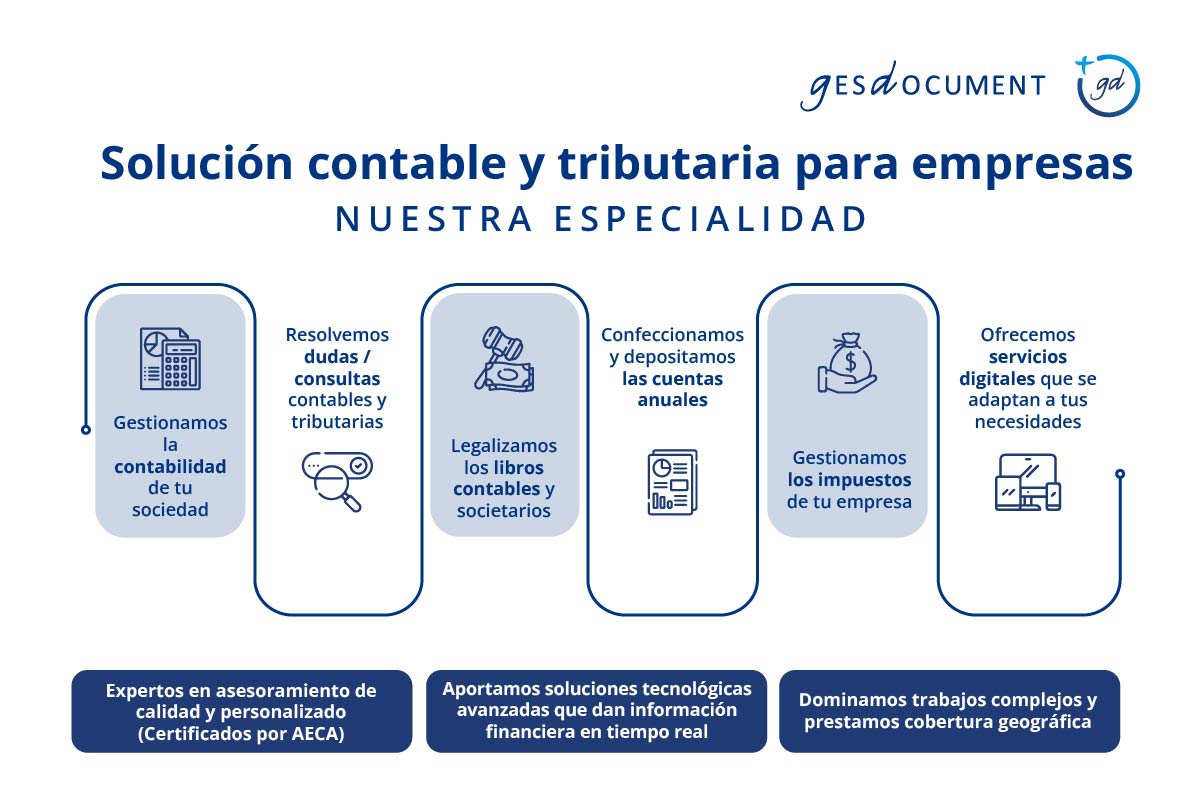

Contamos con un equipo especializado en servicio de asesoramiento y gestión de impuestos. Podemos encargarnos de la gestión de impuestos derivados del funcionamiento regular de la actividad de tu sociedad.

Concretamente, nos podemos encargar de la liquidación y confección del Impuesto sobre Sociedades y de sus correspondientes pagos a cuenta.

¿Quieres más información? Cuéntanos tus necesidades a través de nuestro formulario, nuestros profesionales se pondrán en contacto contigo a la mayor brevedad posible.

Deja la gestión de impuestos en manos de profesionales especializados – Contacto

¿Tienes alguna duda?

Si tienes alguna alguna duda acerca de "Impuesto sobre Sociedades en empresas de nueva creación " ponte en contacto con nosotros.

Contacta ahora

Guía de sucesiones y herencias

Guía de sucesiones y herencias